元界财讯2025年08月18日 14:04消息,中信证券指出,银行板块仍有修复空间,绝对收益值得期待。

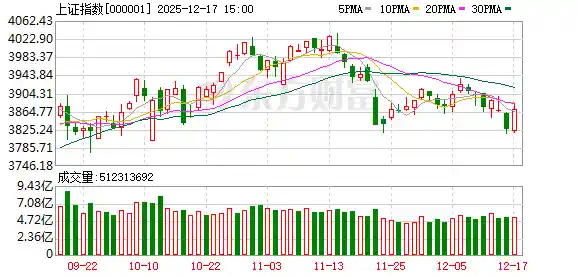

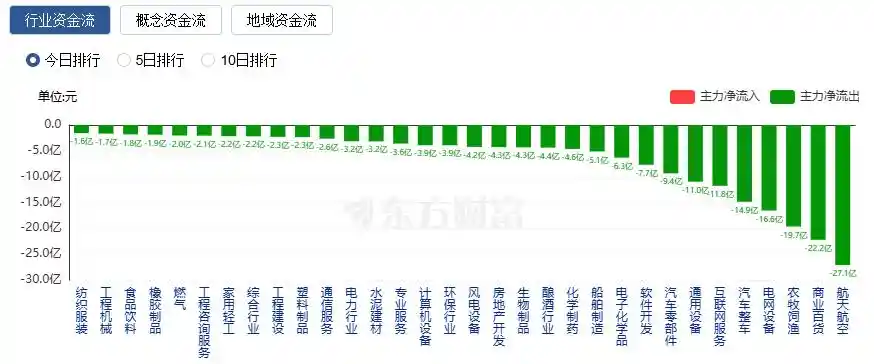

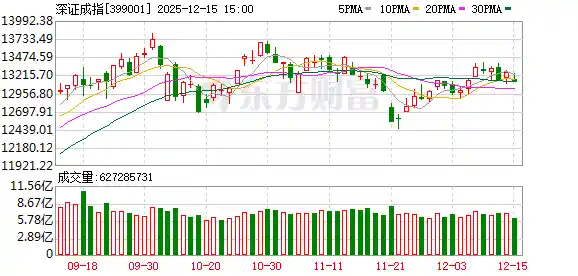

中信证券研究报告指出,根据国家金融监督管理总局发布的银行业监管指标数据,第二季度银行业利差降幅有所放缓,资产质量保持稳定,盈利增速出现改善。预计未来几个季度,这种逐季向好的趋势有望持续。银行板块上周出现回调,主要受风格变化和资金流动因素影响。从基本面来看,预计2025年各项关键指标将相对稳定,因此全年走势更多取决于估值波动,即受到市场风格和资金面的影响。尽管从中长期看,银行板块仍在经历净资产价值重估的过程;但从短期来看,若缺乏配置型资金的持续流入,交易型资金可能受市场风格变化而出现波动。在估值修复至1倍净资产以上之前,银行板块仍具备一定的修复空间,投资者仍可期待一定的绝对收益。

银行|二季度基本面指标稳中向好

根据金管总局银行业监管指标数据,第二季度银行业利差降幅有所放缓,资产质量保持稳定,盈利增长速度有所提升。我们预计,未来几个季度银行业整体将延续逐季改善的趋势。上周银行板块出现回调,我们认为主要原因是市场风格和资金流动的影响。从基本面来看,预计2025年各项关键指标将相对稳定,因此全年走势更多受到估值波动的影响,即受市场风格和资金面的制约。尽管从中长期来看,银行板块仍在经历净资产价值重估的过程;但从短期来看,若缺乏持续的配置型资金流入,交易型资金可能因市场风格变化而出现波动。我们认为,在估值修复至1倍净资产以上之前,银行板块仍具备一定的修复空间,绝对收益仍有期待。

▍事项:

8月15日,国家金融监督管理总局公布2025年第二季度银行业主要监管指标的最新情况。

▍净利润:2Q25行业增速修复,各类银行改善力度有所分化。

2025H商业银行净利润同比-1.20%,降幅较1Q25的-2.3%显著收窄-1.1pcts,我们测算二季度单季行业净利润同比增速转正(+0.1%)。分银行类别来看,大行、股份行、城商行和农商行净利润分别同比+1.1%/ -2.0%/ -1.1%/ -7.9%(一季度同比增速分别为+0.1%/ -4.5%/ -6.7%/ -2.0%),大型银行绝对表现最为优异,城商行边际改善最为显著。我们预计,在量价协同度提升、资产质量运行平稳的推动下,料年内后续季度银行业绩表现有望延续逐季修复态势。

▍收入贡献:息差运行企稳,非息发力延续。

1)息差运行平稳。2Q25商业银行净息差1.42%,季度环比小幅收窄1bp,降幅较1Q25的9bps显著回落。其中大行、股份行、城商行和农商行净息差分别为1.31%/1.55%/1.37%/1.58%(季度环比分别-1.8bps/-0.3bp/-0.6bp/-0.8bp),一季度重定价的一次性影响结束,叠加二季度存贷两端非对称降息,银行资负两端结构调优与成本管控的发力显现,商业银行息差整体企稳。

2)商业银行非利息收入占比在一季度基础上进一步提升0.79个百分点,达到25.75%,显示出非息收入正在加速恢复。我们认为,这一变化主要得益于一、二季度债市先抑后扬的走势,带来的公允价值变动对非息收入形成积极贡献。当前非息收入的持续改善,反映出银行在拓展多元化收入来源方面取得一定成效,也为未来盈利结构的优化提供了支撑。

▍资产负债:扩表稳中有进,资本进一步充裕。

1)基数效应带动银行资产规模持续扩张,2025年第二季度末,商业银行总资产和总贷款同比分别增长8.9%和7.7%(第一季度末分别为7.2%和7.5%)。其中,大型银行、股份制银行、城市商业银行和农村商业银行(按农村金融机构口径计算)总资产同比增速分别为10.4%、5.0%、10.3%和5.5%,贷款同比增速分别为9.7%、4.0%、8.2%和6.4%。各类银行的资产增速普遍高于信贷增速,这一现象与财政因素推动的社会融资规模增速改善相呼应。 从当前数据看,银行体系在扩表过程中呈现出明显的结构性特征,大行和城商行表现尤为突出,反映出政策支持与市场流动性之间的良性互动。同时,信贷增速相对温和,说明银行在扩大资产规模的同时,仍保持一定的风险控制意识。这种趋势可能意味着未来信贷投放将更加注重质量和效率,而非单纯追求规模扩张。

2)资本水平显著改善。2Q25末商业银行资本充足率、一级资本充足率与核心一级资本充足率季度环比分别提增0.30/0.28/0.23pct,其中,大行、股份行、城商行和农商行资本充足率季度环比亦分别提升0.39/0.20/0.20/0.25pct,二季度在分红因素影响下资本充足率仍有改善,除大行资本补充因素外,各类银行资本节约亦有正向贡献。

▍资产质量:延续平稳运行趋势,风险抵御能力持续夯实。

1)账面质量有所提升。2025年第二季度商业银行不良贷款率为1.49%,较上一季度下降0.02个百分点,关注类贷款率为2.17%,环比下降0.01个百分点。其中,国有大型银行、股份制商业银行、城市商业银行和农村商业银行的不良率分别为1.21%、1.22%、1.76%和2.77%,分别较上一季度下降0.01、0.01、0.02和上升0.09个百分点。

2)风险抵御能力持续增强。2025年第二季度,商业银行拨备覆盖率达到211.97%,较上一季度提升3.84个百分点。“拨贷比-不良率-关注率”为-0.50%,环比微升0.04个百分点。其中,大型银行、股份制银行、城商行和农商行的拨备覆盖率分别为249.16%、212.40%、185.53%和161.87%,分别环比上升1.99、0.08、1.60和9.23个百分点。从整体来看,在二季度宏观经济保持平稳运行的背景下,银行业资产质量稳步提升,拨备水平进一步夯实,反映出行业风险抵御能力持续增强。 从数据看,不同类型的银行在拨备覆盖率上的表现存在差异,尤其是农商行的拨备覆盖率提升幅度较大,显示出基层金融机构在风险控制方面的积极作为。这不仅有助于提升银行自身的稳健性,也为实体经济提供了更坚实的金融支持。

▍风险因素:

宏观经济增速明显下滑;银行资产质量出现超出预期的恶化;监管政策及行业规定出现超出预期的调整;各公司发展战略的实施效果未达预期。

▍投资观点:基本面稳中向好,绝对收益可期。

根据金管总局银行业监管指标数据,第二季度银行业利差降幅有所放缓,资产质量保持稳定,盈利增长速度有所提升。我们预计,未来几个季度银行业整体将延续逐季改善的趋势。上周银行板块出现回调,我们认为主要原因是市场风格和资金流动的影响。从基本面来看,预计2025年各项关键指标将相对稳定,因此全年走势更多受到估值波动的影响,即受市场风格和资金面的制约。尽管从中长期来看,银行板块仍在经历净资产价值重估的过程;但从短期来看,若缺乏持续的配置型资金流入,交易型资金可能因市场风格变化而出现波动。我们认为,在估值修复至1倍净资产以上之前,银行板块仍具备一定的修复空间,绝对收益仍有期待。

留言评论

(已有 0 条评论)暂无评论,成为第一个评论者吧!